Emotiile sunt cel mai mare dusman al investitiilor

21/02/2021

Faptul ca emotiile sunt cel mai mare dusman al investitiilor este ceva ce trebuie sa ai in vedere pentru a avea succes pe termen lung in pietele de capital.

Nu o spun doar eu, o spune chiar Jack Bogle. „Emotions can kill you and impuls is your foe”.

Impulsul este inamicul tau in piata financiara.Impulsul si emotiile sunt vinovatii de serviciu in momentul in care te sperii si vinzi actiunile chiar daca nu aveai in plan sa faci asta, ratand astfel profitul pe care l-ai fi obtinut respectand strategia ta.

Si tot ele sunt elementele vinovate de esecul tau in obtinerea unui randament cu griji cat mai putine.

De ce spun ca „Emotiile sunt cel mai mare dusman al investitiilor”

Pentru ca atunci cand investesti, trebuie sa inlaturi partile subiective pentru a te putea concentra pe cele obiective.Trebuie sa ai in vedere DOAR strategia ta de investitii si sa urmezi DOAR planul tau si sa eviti actiunile dictate de turma.

Daca insa incepi sa cazi prada unor frici sau unui optimism fara fundament, vei vinde sau cumpara inainte de momentul ales de tine.

Astfel nu vei mai fi tu cel ce decide ci emotiile si impulsul.Trust me, am patit asta de multe ori si stiu ca e greu, dar nu imposibil.Iar cu timpul va deveni mai usor.Aici ai un link la un articol in care am dezvoltat pe tema asta.

Pai daca este asa, hai sa vedem cum le putem reduce sau chiar elimina

In primul rand trebuie sa avem o strategie proprie de investitii.Aici poti accesa un articol pe aceasta tema.

Strategia ce trebuie sa includa minim urmatoarele elemente:

- Planul detaliat cu momentele in care investesti (lunar, trimestrial,etc)

- Sumele pe care urmeaza sa le investesti

- Clasa de active in care investesc si proportia fiecareia (Cat investesc in actiuni si in care, cat in ETF-uri si in care,etc)

- Tinta de timp pentru lichidare sau atingerea obiectivului (Cares este perioada pe care o am in vedere pana sa retrag banii, total sau partial)

Daca avem strategia finalizata si aplici aceste 4 principii pe care le detaliez mai jos, reduci riscul ca emotiile sa dicteze.

- Respecta-ti strategia si investeste in momentele in care le-ai trasat.RAMAI IN PIATA LUNA DE LUNA.

- Nu cauta momentul perfect pentru a cumpara sa pentru a vinde.Acesta nu il gasesc nici expertii cu zeci de ani pe piete, nu o vei face cu siguranta tu.Asa ca nu te gandi la asta.

- Sub nici o forma sa nu vinzi daca nu iti atingi tinta ta din strategie.

- Nu te speria de scaderi!Pentru un orizont de investitii de 20-30 de ani una sau mai multe perioade de scadere, corectie sau chiar depresiune economica nu sunt excluse.

Foarte important este punctul 4 de mai sus.Acesta este factorul ce ne face ca de obicei sa vindem din cauza fricii sau panicii.

Dar daca esti constient ca piata pe termen lung va revenii (termen lung inseamna peste 10 ani), nu vei mai avea aceasta frica.

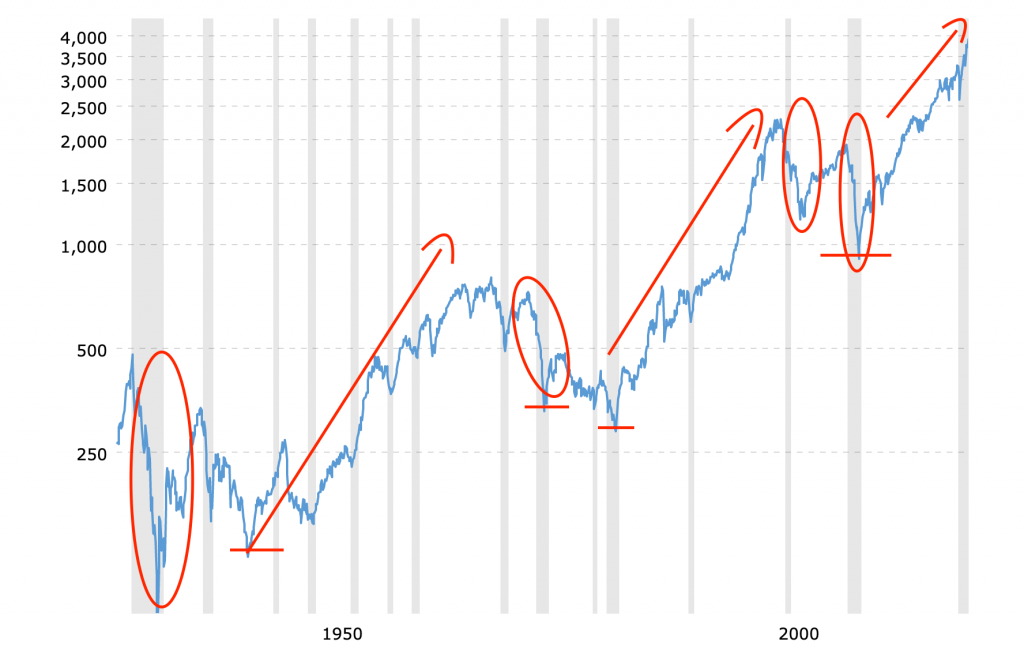

Hai sa luam un exemplu pe graficul de mai jos si sa intelegi de ce spun ca nu are sens sa te panichezi.

Ce vedem pe acest grafic al indicelui S&P 500 pe ultimii 90 de ani este ca periodic pietele au si corectii sau chiar depresiuni economice.

Dar aceste cicluri sunt reversibile si sunt urmate istoric de perioade de crestere.

Ca idee generala fara sa intram prea mult in detalii, pietele corecteaza asteptarile nerealiste si pretul prea mare al actiunilor cu valoarea reala a acestora.

Cand sunt diferente mari intre valoarea din piata bursiera si cea reala din economie sunt posibile corectii.

In orice moment ai fi inceput sa investesti in ultimii 90 de ani, ai fi pe plus daca ai fi investit lunar constant si ai astepta 10-20 de ani pana la maturitatea investitiei.

In cel mai prost moment sa fi inceput si tot ar fi fost profitabil pe termen mediu si lung.(5-10 ani)

Si cand vine urmatoarea criza?

Suntem in 2021 intr-o situatie similara cu alte perioade istorice, in care pretul actiunilor este supra evaluat si euforia este la cote maxime.

Asta nu inseamna neaparat ca vom avea o corectie iminenta, dar exista acest risc si este destul de pronuntat.

Ideea este ca nu stie nimeni cand si cat de mare va fi urmatoarea corectie.

Asta este si motivul pentru care nu are sens sa incerci sa o nimeresti (zic nimeresti pentru ca ar fi la noroc chior sa o faci) insa este chiar logic sa incepi a investii in stilul Dollar Cost Averaging.

Astfel nu te va afecta mult o corectie.

Cum te poti proteja de riscul unei viitoare crize?

In primul rand prin diversificarea portofoliului, iar asta nu este chiar asa greu cum suna.

Un portofoliu echilibrat are in componenta sa Titluri de Stat, Obligatiuni, Aur, Marfuri, ETF-uri pe indici si actiuni.

In tabelul urmator iti las ponderile si instrumentele pe care le am in cadrul unui portofoliu de acest tip.

| Instrument(Activ) | Denumirea exacta | Procent din Portofoliu |

| Titluri de Stat | Fidelis, iShares USD Treasury Bond 7-10yr | 15% |

| Aur | WisdomTree Physical Swiss Gold iShares Physical Gold | 7% |

| Argint si Cupru | iShares Physical Silver WisdomTree Copper | 3% |

| ETF | Vanguard FTSE All-World High Dividend Yield Vanguard FTSE All-World Vanguard FTSE Emerging Markets Vanguard S&P 500 ETF | 30% |

| Actiuni | Companii Blue Chips majoritatea sunt companii platitoare de dividende.(Ex.Exxon, Simon Group, GEO Group,AT&T, Petrom, BRD, Nuclearelectrica,etc) | 45% |

Pesonal folosesc acest portofoliu pentru un orizont de timp de 18 ani si cu risc mic.

Nu va avea cel mai bun randament in vremuri de crestere economica cum a fost perioada 2014-2019, dar vei avea un randament suficient de bun cu un grad chiar bun de siguranta.

Pentru tranzactionare folosesc Tradeville, Goldring, Trading 212 si XTB.

La inceput am scris ca „emotiile sunt cel mai mare dusman al investitiilor” iar acest portofoliu combinat cu strategia de mai sus le elimina.

In incheiere nu ramane decat sa iti urez succes!

Asa cum stiti deja, daca aveti intrebari, va voi raspunde in timp util.

Nu sunt consilierul vostru în investiții și nu vă dau sfaturi în acest sens.Tot ce fac pe acest site este sa va exemplific ceea ce fac eu.Articolele nu sunt consiliere in investitii ci opinii personale.Serviciile mele de consultanta sunt contractate separat si nu sunt accesibile publicului larg acestea fiind obiectul unor contracte, aceste opinii nu sunt considerate contracte sau consiliere in investitii.

Aboneaza-te la newsletter ! (vei primi pe e-mail cele mai noi articole si doar articole, NU FAC PUBLICITATE).